- Investissement direct à l'étranger

-

Les investissements directs à l'étranger, ou investissements directs étrangers[1] (IDE en abrégé, traduction de l'acronyme anglais FDI pour Foreign Direct Investment), également appelés investissements directs internationaux (IDI) par l'OCDE[2], sont les mouvements internationaux de capitaux réalisés en vue de créer, développer ou maintenir une filiale à l’étranger et/ou d’exercer le contrôle (ou une influence significative) sur la gestion d'une entreprise étrangère.

Définition des IDE

Selon la Banque de France[3], « les investissements directs sont des investissements internationaux par lesquels des entités résidentes d'une économie acquièrent ou ont acquis un intérêt durable dans une entité résidente d'une économie autre que celle de l'investisseur. La notion d'intérêt durable implique l'existence d'une relation à long terme entre l'investisseur direct et la société investie et l'exercice d'une influence notable du premier sur la gestion de la seconde. L'investissement direct comprend à la fois l'opération initiale entre les deux entités et toutes les opérations financières ultérieures entre elles et entre les entreprises du même groupe international ».

La notion d’intérêt durable permet de différencier, parmi les mouvements internationaux de capitaux, les IDE des investissements de portefeuille. Ces derniers sont considérés comme des placements internationaux, alors que les IDE impliquent un pouvoir de décision de l’investisseur sur l’entreprise rachetée ou construite à l’étranger. La distinction fondamentale entre IDE et investissement de portefeuille a été introduite en 1960 par S. Hymer[4]. Dans une thèse qui ne sera publiée qu'en 1976, il met en évidence que ces deux types d’investissements internationaux répondent à des déterminants différents.

L’IDE se traduit non seulement par un transfert de fonds financiers, mais aussi en général par un transfert de technologie et de capital humain (par l’intermédiaire des personnels expatriés s’impliquant dans la production à l’étranger).

L’IDE est à l’origine de la création des firmes multinationales ou sociétés transnationales. Une fois créé un réseau de filiales à l’étranger, l’activité de la firme multinationale ne se réduit cependant pas aux seuls IDE. Progressivement, la firme internationale va organiser au niveau international ses activités de conception, de production et de commercialisation de ses produits. Les relations entre les filiales étrangères et la maison-mère donnent alors lieu à un commerce international intra-firme de biens et de services, qui ne relève pas des IDE.

Typologie des IDE

Par forme des IDE

L’OCDE[5] reprend fréquemment dans ses analyses une distinction selon la forme des IDE.

Pour développer un réseau de filiales à l’étranger, l’investisseur peut intervenir par :

- la création d'une filiale entièrement nouvelle. Dans ce cas, l'investissement direct se matérialise par l’installation de nouveaux moyens de production et le recrutement de nouveaux employés. Cet « IDE de création » est aussi connu sous le nom anglais de greenfield investment;

- l'acquisition d'une entité étrangère déjà existante. Cet IDE se matérialise par un transfert de propriété des titres de la filiale acquise. Cette catégorie est également connue sous le terme anglais de brownfield investment. Les fusions-acquisitions transfrontalières appartiennent à cette forme des IDE;

- l’accroissement des capacités de production de filiales déjà existantes par apport de fonds. On parle d’IDE d’extension;

- l'injection de fonds pour soutenir l’activité d’une filiale en difficultés financières. C'est l’IDE de restructuration financière.

Par logique des IDE

Markusen[6] (1995) introduit une typologie des IDE basée sur la logique qui sous-tend la décision de créer des filiales à l’étranger. Il distingue :

- L’IDE horizontal. Il consiste à créer des filiales qui produisent toutes des biens identiques. Il vise à faciliter l’accès de l’investisseur à un marché étranger dans l'espoir de développements futurs. Certains facteurs (obstacles tarifaires ou non aux échanges, coûts de transport) affectant la compétitivité des exportations, l’investisseur préfère implanter à l’étranger des entités reproduisant, comme dans son pays d’origine, toutes les étapes du processus de production afin de servir le marché local.

- L’IDE vertical. Par celui-ci, l’investisseur fragmente les différentes étapes de conception, de production et de commercialisation des produits en implantant dans des pays différents des filiales qui produisent des biens finis ou semi finis différents. Il s’agit ici pour l’investisseur de tirer parti des différences de coût des facteurs entre pays. Dans ce cas, l’activité à l’étranger est un complément de l’activité de la maison-mère. L’IDE vertical relève de la délocalisation, mais il n’en constitue que l’une des modalités (aux côtés de la sous-traitance internationale par exemple).

Toutefois, la distinction entre IDE horizontal et vertical n’est pas aussi claire dans les faits : les firmes multinationales s’engagent souvent dans des stratégies d’intégration complexe, qui englobent à la fois des formes d’intégration verticale dans certains pays et horizontale dans d’autres (Yeaple[7], 2003).

Par type d’instruments financiers des IDE

Selon l’OCDE[5], les IDE peuvent être effectués sous forme de :

- Titres de participation : ils regroupent les actions ordinaires et les actions privilégiées, les réserves, les apports au capital et les bénéfices réinvestis (ces derniers correspondant à la fraction du résultat de la filiale non distribuée sous forme de dividende à sa maison-mère, et réinvestie de fait dans la filiale)

- Titres de créance : ils regroupent les valeurs mobilières négociables telles que les obligations (garanties ou non), les billets de trésorerie, billets à ordre, actions privilégiées à dividende fixe et autres valeurs mobilières négociables non représentatives de capital. Font également partie des titres de créance les prêts, dépôts, crédits commerciaux et autres comptes à recevoir ou à payer.

Déterminants des IDE

Malgré l’importance croissante prise par les investissements internationaux dans les économies, il n’existe aucun cadre théorique unifié permettant de comprendre les déterminants des IDE. Les analyses théoriques sur la multinationalisation des firmes sont récentes, leur apparition datant de la fin des années 1950. En outre, l’analyse des déterminants de l’IDE se situe à l’intersection de l’économie internationale et de l'économie industrielle. La première permet d’appréhender ces comportements dans leur dimension d’arbitrage géographique et dans la perspective d’une articulation entre commerce de produits et mouvements des capitaux. La seconde met plus l’accent sur les stratégies de développement des firmes et l’arbitrage entre divers modes d’organisation de leurs activités.

L’approche éclectique et le paradigme OLI

Une première tentative a été effectuée par Dunning[8],[9] qui propose une approche globale des facteurs explicatifs de l’investissement direct (paradigme OLI) dans laquelle apparaissent des éléments comme la concurrence imparfaite, les avantages comparatifs ou l’internalisation des coûts de transaction. Cette approche, dite « éclectique », se réfère au paradigme OLI (pour Ownership, Localisation, Internalisation). Celui-ci fait de la multinationalisation le résultat d'une combinaison de trois éléments interdépendants:

- Le premier (avantage spécifique ou ownership advantage en anglais) est la possession par l'entreprise d'actifs susceptibles d'être exploités de manière rentable à une échelle relativement large. Parmi les actifs dont la détention joue un rôle moteur dans l'internationalisation des opérations de sociétés multinationales, la technologie ou plus encore, la capacité d'innover régulièrement du point de vue technologique, est reconnue comme un élément de première importance. Plus généralement, on souligne souvent le fait que les sociétés multinationales possèdent de nombreux actifs incorporels qu'elles peuvent exploiter à l'échelle mondiale (brevets, droits d'auteur, compétences, noms de marque, réseaux de commercialisation...).

- Le deuxième (avantage à la localisation) est l'existence d'un avantage à utiliser ces actifs pour produire dans plusieurs pays plutôt que d'exporter à partir d'une production dans le seul pays d'origine. De multiples facteurs peuvent être associés à cet élément : une présence physique sur les marchés étrangers est parfois nécessaire pour y être compétitif. C'est souvent le cas dans les industries de services. L'implantation à l'étranger peut aussi s'inscrire dans le cadre d'une division internationale du processus productif dans laquelle les différences des prix et des salaires jouent un rôle important. La délocalisation peut également répondre à une volonté de s'affranchir d'entraves au commerce (frais de transport des produits, protectionnisme commercial du pays d'accueil) ou permettre une meilleure adaptation au marché (proximité des consommateurs, ajustement aux normes locales, meilleure connaissance des concurrents locaux).

- Le troisième (avantage à l'internalisation) réside dans les avantages potentiels d'une « internalisation » de l'exploitation des actifs en raison de certaines formes de défaillance de marché. L'internalisation de l'exploitation des actifs permet d'éviter les coûts associés aux transactions entre sociétés indépendantes, coûts liés à la passation des contrats et à la garantie de la qualité. Elle assure un meilleur contrôle sur l'utilisation des technologies, notamment si l'environnement juridique dans le pays d'accueil n'offre pas des garanties jugées suffisantes en matière de protection de la propriété intellectuelle en cas d'octroi de licences pour l'exploitation d'une technologie mise au point par l'entreprise. Par ailleurs, il peut y avoir une sous-évaluation par le marché d'une telle technologie si, pour l'exploiter pleinement, on doit faire appel à des technologies complémentaires, à des connaissances et compétences qu'il n'est pas facile de trouver en dehors de l'entreprise.

L’IDE, comme mode de pénétration du marché étranger, est choisi lorsque la firme réunit simultanément les trois types d’avantages (spécifique, à la localisation et à l’internalisation). S’il n’y a pas d’avantage à la localisation mais un avantage spécifique et un avantage à l’internalisation, la firme garde la maîtrise de la pénétration du marché étranger en y exportant et en établissant son propre réseau de vente. Pour Dunning enfin, si la firme ne possède qu’un avantage spécifique, elle effectue alors une vente de licence auprès d’une entreprise locale et lui laisse le soin d’exploiter le marché de son pays.

Les apports de la Nouvelle Théorie du Commerce International (NTCI)

Le cadre défini par Dunning constitue le point de départ des nouveaux éléments théoriques apportés par les modèles d’investissement stratégique et la Nouvelle Théorie du Commerce International (NTCI) qui mettent en avant un arbitrage des firmes multinationales entre proximité et concentration :

- Selon Brainard[10] (1993), des firmes multinationales de type horizontal apparaissent lorsque les avantages à s’implanter à proximité des consommateurs sont élevés relativement aux avantages liés à la concentration des activités. La firme préfère donc implanter plusieurs sites de production pour servir les marchés locaux si elle peut réaliser des économies d’échelle entre ces différents sites du fait de la présence d’actifs intangibles, si les coûts d’implantation sont relativement faibles, si les coûts de transport sont plutôt élevés et si la demande sur le marché d’accueil est forte. Ces premiers modèles mettent l’accent sur les IDE de type horizontaux qui correspondent à des stratégies de conquête de marchés locaux principalement dans les pays développés.

- Markusen et al.[11] (1996) complètent les résultats du modèle de Brainard sur l’arbitrage proximité-concentration en mettant en évidence les IDE verticaux lorsque les firmes s'intègrent dans une perspective traditionnelle de division internationale des processus de production. Les firmes multinationales répartissent leurs activités entre les pays en fonction des différents avantages comparatifs. Les firmes multinationales de type vertical apparaissent entre pays différents en taille et en dotations factorielles et établissent les étapes de la production les plus intensives en travail dans les pays où les coûts de la main d'œuvre sont peu élevés.

Le modèle avec entreprises hétérogènes de Helpman, Melitz et Yeaple[12] (2004) met en évidence que seules les entreprises les plus efficaces dans leur branche d’activité peuvent s’implanter à l’étranger. En effet, toutes les entreprises ne sont pas d’un même niveau d’efficacité dans une branche d’activité donnée : seules les plus efficaces exportent, et parmi celles-ci, seule une fraction d’entre elles, capable de supporter les coûts d’entrée, pourra s’implanter à l’étranger. M. Mrazova et J.P. Neary (2010)[13] complètent ce modèle en mettant en évidence le rôle des plates-formes à l’exportation : en effet, parmi les entreprises à même de se développer à l’international, seules les entreprises les plus performantes seront à même de créer des filiales dans tous les pays, tandis que celles qui le sont moins se limiteront aux exportations pour pénétrer les marchés étrangers. Les entreprises intermédiaires auront quant à elles intérêt à établir une filiale dans un seul pays et pourront lui confier le rôle de plate-forme à l’exportation.

D’autres analyses s’attachent à introduire les concepts d’incertitude et d’acquisition de connaissance sur les marchés étrangers afin d’analyser dans quelle mesure une entreprise peut évoluer d’un mode de pénétration des marchés étrangers vers un autre. Ainsi, F. Albornoz et al.[14] développent un modèle basé sur l’apprentissage et l’expérimentation dans lequel les entreprises ne découvrent leur profitabilité sur les marchés étrangers qu’après avoir commencé à exporter. Plus précisément, une entreprise commencerait à exporter un produit vers un seul pays avant de s’orienter vers d’autres pays si les exportations vers le pays initial s’avèrent profitables. Dans le même ordre d’idée, P. Conconi, A. Sapir et M. Zanardi[15] étudient comment une entreprise qui a commencé à exporter vers un pays peut décider de maintenir sa présence dans ce pays en y effectuant des IDE. Ils montrent en particulier que la probabilité de créer des filiales à l’étranger est d’autant plus forte que l’entreprise a acquis, via l’exportation, des connaissances sur les structures et le marché du pays d’accueil.

L’opinion des chefs d’entreprise français de l’industrie

L’INSEE, en collaboration avec le Comité National des Conseillers du Commerce Extérieur de la France (CNCCEF), a publié en 2008 les résultats d’une enquête réalisée auprès de 4000 entreprises industrielles de plus de vingt salariés[16].

Les industriels sont un tiers à estimer que le développement des implantations à l’étranger est très important pour l’économie française dans son ensemble, mais ils sont moins nombreux (un peu plus d’un industriel sur dix) à exprimer ce jugement s’agissant de leur propre entreprise. Le développement de leurs implantations à l’étranger est en particulier considéré comme très important par les entreprises de l’industrie automobile, les entreprises de plus de 250 salariés, et les entreprises fortement exportatrices.

Entre 2002 et 2007, 12 % des entreprises industrielles déclarent avoir développé de nouvelles activités de production à l’étranger, et autant d’entreprises disent avoir déplacé à l’étranger des activités de production auparavant réalisées en France. Les entreprises de plus de 250 salariés ou fortement exportatrices sont plus particulièrement concernées.

Selon les chefs d’entreprise, le développement à l’étranger devrait se poursuivre au cours des prochaines années, via notamment l’installation de nouvelles capacités de production. Un peu plus de 20 % des entreprises industrielles prévoient de créer de nouvelles activités à l’étranger. Le transfert à l’étranger d’activités de production existantes se poursuivrait également au cours des prochaines années. Il concernerait près de 16 % des entreprises industrielles contre 12 % sur la période 2002-2007. Dans les deux cas, le phénomène d’externalisation demeure toujours plus marqué pour les entreprises de plus de 250 salariés ou fortement exportatrices. Les secteurs des biens d’équipement et de l’automobile sont également davantage concernés.

Parmi les entreprises industrielles qui ont développé des activités de production à l'étranger ou qui envisagent de le faire dans les prochaines années, deux tiers d’entre elles jugent très importante la possibilité de réduire les coûts salariaux. Près de la moitié évoque le fait de se rapprocher des clients. Suit, pour un peu plus de deux entreprises industrielles sur cinq, l’accès à une réglementation plus souple et à une imposition plus avantageuse. Pour les entreprises de plus de 250 salariés, la proximité des clients devient le critère principal, avant même la possibilité de réduire les coûts salariaux.

Les autres facteurs sont jugés de moindre importance, à l’exclusion toutefois de l’accès à des ressources supplémentaires (matières premières...) pour les entreprises du secteur agroalimentaire ou de la possibilité d’opérer dans une autre devise que l’euro pour les entreprises du secteur des biens d’équipement.

Au vu de leurs perceptions, l’importance de ces déterminants devrait assez généralement se renforcer au cours des prochaines années, notamment en ce qui concerne la possibilité d’accéder à une réglementation plus souple, opinion davantage exprimée par les entreprises de moins de 100 salariés, ou encore à des ressources supplémentaires.

Impact des IDE

Sur le commerce international

Les IDE comme substituts aux échanges

R.A. Mundell[17] (1957) est l’un des premiers à avoir étudié les investissements internationaux dans le cadre de la théorie de l’échange international. Son analyse reste dans la logique du modèle d’Heckscher et Ohlin d’échanges liés aux différences d’abondances relatives des facteurs.

Si les pays échangent des produits, c’est parce que, initialement, les facteurs de production sont immobiles. A l’inverse, si les facteurs sont mobiles internationalement (en particulier le capital) et le commerce des produits fortement limité (sinon empêché) par des obstacles tarifaires ou par des coûts de transport élevés (conditions de l’IDE horizontal), les IDE apparaissent comme des substituts au commerce de marchandises.

La rémunération du capital étant plus élevée dans le pays qui est le moins bien doté en capital, il s’opère un mouvement de capitaux du pays qui en détient relativement le plus vers celui où il est rare. Ce dernier va alors produire davantage de biens intensifs en capital, biens qu’il importait auparavant. Les IDE se substituent ainsi aux importations et les dotations relatives en facteurs de production se rapprochent les unes des autres. Avec ce transfert de capital, les avantages comparatifs peuvent être amenés à disparaître, entraînant l’arrêt du commerce. L’IDE horizontal est alors destructeur du commerce international.

La complémentarité entre IDE et échanges

K. Kojima[18] (1978) prend appui sur les IDE japonais dans les pays en développement pour souligner l’aspect complémentaire entre IDE et commerce international de marchandises, en introduisant une différence de technologie entre les pays.

L’argument de Kojima peut se résumer de la façon suivante : il considère deux pays, un pays développé, abondant en capital et ayant un avantage comparatif dans la production de machines, et un pays en développement, intensif en travail et ayant un avantage comparatif dans la production de textile. Compte tenu d’une faible demande internationale de textile, le prix international du textile se trouve être égal à celui qui prévaut dans le pays en développement : ce dernier n’a donc aucun intérêt à exporter et il n’y a pas de commerce international.

Cependant, le capital et la technologie étant spécifiques à chaque secteur, les firmes du textile dans le pays développé auront un avantage à se délocaliser dans le pays en développement où la main d’œuvre est moins chère. Le transfert du capital et de la technologie améliore alors la productivité de l’industrie textile dans le pays en développement, abaisse ses coûts de production qui deviennent inférieurs au prix international. Le pays en développement a alors intérêt à exporter du textile et à importer des machines. L’IDE est ainsi créateur d’échange.

Plus généralement, il apparaît que, dans le cas des IDE verticaux où les firmes multinationales répartissent leurs activités entre les pays en fonction des différents avantages comparatifs, IDE et commerce international peuvent être complémentaires, notamment en accroissant les échanges intra-firmes.

Vérifications empiriques

A la suite de R.E. Lipsey et M.Y. Weiss[19] (1981) sur les États-Unis ou R. Svensson[20] (1996) sur la Suède, S. Chédor et J.L. Mucchielli[21] (1998) ont étudié les relations entre IDE et commerce international pour les entreprises françaises.

Globalement et toutes zones confondues, la création de filiales dans le pays vers lequel les entreprises exportent, a un effet positif sur les exportations. L’effet de complémentarité entre IDE et commerce international serait donc plus important que l’effet de substitution. Néanmoins, ce phénomène apparaît variable d’un pays à l’autre, la complémentarité la plus forte étant constatée pour les pays industrialisés.

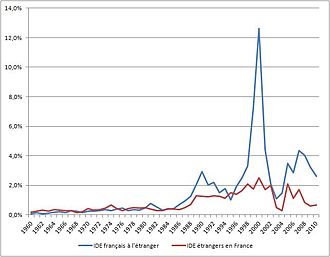

L. Fontagné et M. Pajot[22] (1999) ont également établi que, sur la période 1984-1994, chaque fois que la France investissait un dollar à l’étranger, cet IDE entraînait près de 55 centimes d’exportation et 24 centimes d’importation dans l’industrie considérée et vis-à-vis du partenaire considéré. Ainsi, l’IDE sortant se traduit par une amélioration du solde commercial de la France. A l’inverse, l’IDE entrant entraîne une dégradation du solde commercial dans la mesure où il augmente davantage les importations que les exportations.

N. Madariaga[23] (2010) a actualisé ces résultats en étudiant la relation entre IDE et commerce extérieur de la France sur la période 2002-2008. Elle met en évidence que :

- le lien de complémentarité entre IDE sortant et importation se vérifie mais est très fortement atténué par rapport à celui identifié par Fontagné et Pajot sur la période 1984-1994. Quant au lien entre IDE sortant et exportation, il a pratiquement disparu ;

- la complémentarité entre IDE entrant et flux de commerce est nettement plus marqué, ce lien positif étant légèrement plus important pour les importations que pour les exportations.

L’étude de K. Head et J. Ries[24] (2001), réalisée à partir d’un panel de plus de 900 entreprises japonaises sur 25 ans, confirme par ailleurs que la complémentarité entre IDE et exportations est avérée pour les entreprises s’implantant sur un mode vertical alors qu’elle ne l’est pas pour celles s’implantant sur un mode horizontal.

Sur la croissance et l’emploi

Du pays d’accueil des IDE

Au-delà de son impulsion macro-économique initiale sur le stock de capital, l’IDE influence positivement la croissance du pays d’accueil en améliorant la productivité totale des facteurs, grâce au transfert de technologie accompagnant l’IDE. P. Romer[25] (1993) souligne que l’IDE entrant peut faciliter les transferts de technologie et de savoir-faire en gestion dans le pays d’accueil, non seulement dans les filiales investies, mais aussi dans l’ensemble des entreprises du pays d’accueil par des phénomènes de diffusion. L’IDE entrant doit également faciliter l’accès au marché d’exportation et contribuer à une amélioration de la compétitivité des entreprises locales.

Un grand nombre d’études empiriques a tenté de mettre en évidence cet effet positif. Comme le souligne P.R. Agenor[26] (2003), elles n’ont guère fourni de résultats concluants sur ces éventuels effets de diffusion. D. Rodrik[27] (1999) s’interroge sur les politiques mises en place pour attirer les IDE alors même que les résultats concrets de leur impact positif sur la croissance manquent.

Pour qu’un effet positif existe, il semble nécessaire qu’un certain nombre de conditions soit réuni. Ainsi, Borensztein, de Gregorio et Lee[28] (1998) précisent que l’IDE entrant a un effet positif sur la croissance du pays d’accueil à condition que la population de ce dernier ait un niveau d’éducation suffisamment élevé pour pouvoir diffuser les transferts de technologie à l’ensemble de l’économie. Si Blomström, Lipsey et Zejan[29] (1994) ne confirment pas le rôle essentiel de l’éducation, ils mettent en avant que l’IDE entrant n’aura un effet positif sur la croissance que si le pays d’accueil est déjà suffisamment riche. Alfaro et al.[30] (2003) soulignent quant à eux la nécessité de marchés financiers suffisamment développés, tandis que Balasubramanyam, Salisu et Spasford[31] (1996) insistent sur l’ouverture du pays d’accueil aux échanges commerciaux. Étudiant l’impact des IDE sur la croissance économique dans les pays du Moyen-Orient et d’Afrique du nord, Sadni Jallab et al.[32] mettent en avant l’importance de la stabilité macroéconomique (mesurée par le taux d’inflation) comme condition à l’existence d’un impact positif des IDE entrants sur la croissance économique du pays d’accueil. Alfaro[33] (2003) met en évidence des effets différenciés selon le secteur d’activité de la filiale investie : ainsi, l’IDE entrant dans le secteur primaire (agriculture et industries extractives) tend à avoir un impact négatif sur la croissance alors que l’effet est positif dans l’industrie manufacturière (et ambigu dans les services). L’effet négatif constaté pour le secteur primaire est attribué au fait que les bénéfices liés à la diffusion des transferts technologiques sont limités pour l’agriculture et les industries extractives.

Étudiant les IDE entrants en France, L. Fontagné et F. Toubal[34] (2010) mettent en évidence que :

- Les filiales françaises de groupes étrangers sont plus efficaces que les autres entreprises françaises. Ces auteurs observent cependant que, si tel est le cas, c’est en particulier parce que les groupes étrangers acquièrent des entreprises françaises plus performantes que la moyenne ;

- Globalement cependant, l’impact de l’acquisition étrangère semble bien être positif sur les entreprises françaises acquises, qu’il s’agisse de leur effectif, de leur productivité ou de leur activité. Seule leur propension à exporter s’inscrit en baisse, sans doute parce qu’une fois acquise par un groupe étranger, l’entreprise française perd son autonomie d’exportation, au profit d’autres filiales du groupe dans le cadre d’un redéploiement de l’activité d’exportation.

Du pays investisseur

L. Fontagné et F. Toubal[34] (2010) distinguent deux effets de l’IDE pour le pays investisseur :

- un effet substitution : si l’IDE réplique l’activité domestique (IDE horizontal), il diminue la croissance et l’emploi dans le pays investisseur. Une baisse des salaires dans le pays investi incitera la firme multinationale à substituer du travail étranger au travail domestique, l’entreprise multinationale élargissant son activité à l’étranger aux dépens de l’activité domestique

- un effet revenu, permettant de compenser (en totalité ou non) l’impact négatif de l’effet substitution : l’implantation à l’étranger donne accès à de nouveaux marchés ou à de nouveaux facteurs, et ceci aura tendance à accroître les ventes de la firme multinationale, y compris des unités localisées dans le pays de la maison-mère.

Aux effets quantitatifs constatés sur la croissance et l’emploi, l’IDE sortant est également supposé favoriser un accroissement du niveau de qualification des postes de travail dans le pays investisseur.

L’IDE sortant est enfin susceptible d’accroître la volatilité de l’emploi dans les entreprises s’étant implantées à l’étranger. Les firmes multinationales peuvent en effet arbitrer entre leurs différentes implantations (locales et à l’étranger) et faire évoluer (plus facilement que les entreprises ne s’étant pas internationalisées) leurs effectifs employés localement pour s’adapter aux chocs conjoncturels.

De nombreuses études empiriques ont mis en évidence l’existence d’un effet substitution : A. Harrison et M. McMillan[35] (2009) estiment qu’une baisse de 0,1 % des salaires dans les pays à bas coûts réduit l’emploi de 1 % dans la maison-mère aux États-Unis. S.O. Becker et al.[36] (2005) évaluent que l’impact d’une baisse de 1 % des salaires en Europe de l’Ouest détruit 2600 emplois en Allemagne et crée 5000 emplois en Europe de l’Ouest, au sein des filiales des multinationales allemandes. L’impact semble plus faible pour les pays à bas salaires : ainsi, la réduction de 1 % des salaires en Europe de l’Est détruit 950 emplois en Allemagne. Une réduction similaire des salaires dans les autres pays en développement ne détruit que 170 emplois en Allemagne.

Exploitant un panel d’entreprises françaises sur la période 1994-2000, G. Barba Navaretti et al.[37] (2006) montrent que les entreprises ayant effectué des IDE sortants enregistrent de meilleures performances en termes d’emploi en France que pour les entreprises ne s’étant pas multinationalisées, à condition que l’implantation ne se soit pas faite dans un pays à bas salaires ; dans ce dernier cas en effet, l’effet de substitution annule l’effet revenu. Toujours pour les entreprises françaises, A. Hijzen et al.[38] (2009) arrivent à la conclusion selon laquelle l’effet revenu l’emporte sur l’effet substitution dès que l’IDE sortant renforce les avantages compétitifs initiaux : les deux effets se compensent dans le cas où l’IDE est réalisé vers des pays à bas salaires par des entreprises françaises appartenant à des secteurs peu ou pas compétitifs. Enfin, L. Fontagné et F. Toubal[34] (2010) montrent que :

- Seules les entreprises françaises les plus productives réalisent des IDE sortants (et parmi celles-ci, les filiales françaises de groupes étrangers qui effectuent un IDE à l’étranger sont encore plus performantes que les autres).

- Suite à un IDE, l’emploi, les ventes et la propension à exporter de l’investisseur français augmentent, l’effet revenu l’emportant sur l’effet substitution. Par contre, la productivité en France n’augmente pas, ce qui suggère que l’IDE sortant ne permet pas de bénéficier d’un effet d’apprentissage. Ces effets positifs n’apparaissent cependant pas lorsque l’investisseur français est lui-même une filiale d’un groupe étranger.

- L’emploi des groupes en France augmente avec leur activité à l’étranger, en particulier dans les pays à haut et à moyen revenu. Cet effet positif caractérise surtout les IDE effectués dans les industries manufacturières.

Sur les conditions de travail dans les pays d’accueil

Une partie des IDE ayant pour objet de tirer parti de l’existence de bas salaires ou de conditions de travail moins favorables aux salariés dans certains pays étrangers, les firmes multinationales sont parfois accusées de concurrence déloyale. On leur reproche également de fermer les yeux sur les violations des droits de l’homme et des droits des travailleurs dans les pays en développement où les autorités ne font pas véritablement respecter ces droits. Certains pays, désireux d’attirer le plus possible d’IDE, sont parfois accusés de recourir au dumping social. Dans le même temps, les IDE peuvent exercer des effets à la fois sur les salaires du pays d’accueil et sur les conditions de travail non salariales. Dans chaque cas, on peut distinguer des effets directs (s’exerçant dans les filiales détenues par des investisseurs étrangers) et des effets indirects (qui touchent les salariés des entreprises locales).

Impact sur les salaires

Effets directs

Pendant plusieurs années, des études ont semblé montrer que les filiales appartenant à des groupes étrangers versaient des salaires plus élevés à leurs employés que leurs homologues locales, en particulier dans les pays en développement. Ainsi, dans une étude consacrée au Mexique, aux États-Unis et au Venezuela, B. Aitken et al.[39] (1996) mettent en évidence que le salaire moyen dans les entreprises étrangères tend à être supérieur d’environ 30 % à celui des entreprises locales. La limite de cette étude consiste cependant à comparer des salaires d’employés qui peuvent appartenir à des catégories différentes. Ainsi, si les filiales étrangères emploient moins d’ouvriers (traditionnellement moins bien payés que les autres catégories de travailleurs) que les filiales locales, il est normal de constater des salaires moyens plus élevés chez les premières. R.E. Lipsey et F. Sjöholm[40] (2004) ont essayé de neutraliser l’écart salarial relatif à la différence de composition de la main d’œuvre. Ils constatent que dans les filiales de groupes étrangers, les salaires moyens ne sont plus supérieurs que de 12 % pour les ouvriers et de 20 % pour les autres catégories de travailleurs. Des résultats similaires ont été présentés pour cinq pays d’Afrique sub-saharienne par O. Morrissey et D.W. Te Velde[41] (2003). Cet écart entre salaire moyen dans les filiales de groupes étrangers et entreprises locales semble cependant amoindri lorsque la filiale est le résultat d’une fusion-acquisition (l’entreprise faisant partie d’un groupe étranger à la suite d’un rachat et non à la suite de la création d’une société entièrement nouvelle), ce phénomène étant plus particulièrement marqué dans les pays développés (cf. les études de F. Heyman et al.[42] (2007) sur la Suède ou S. Girma et H. Görg[43] (2007) sur le Royaume-Uni). Un dernier élément à prendre en compte dans ce type de comparaison consiste à neutraliser la potentielle amélioration des qualifications des travailleurs (quelle que soit la catégorie à laquelle ils appartiennent) que peut entraîner l’appartenance à un groupe étranger, amélioration qui se traduirait par une surestimation de l’écart des salaires qui doit être mesuré à qualification équivalente. De fait, il semblerait que, si on compare des salaires individuels de personnes ayant un même niveau de qualification, les fusions-acquisitions dans les pays développés ont au mieux un effet faiblement positif sur le salaire individuel, voire un effet négatif. M. Andrews et al.[44] (2007) pour l’Allemagne, N. Malchow-Moller et al.[45] (2007) pour le Danemark ou R. Balsvik[46] (2006) pour la Norvège, calculent que l’écart de salaire entre les employés de filiales de groupes étrangers et ceux d’entreprises locales est compris entre 1 % et 3 %. P. Martins[47] (2004) et Heyman et al.[42] (2007) mettent en évidence des écarts négatifs de salaires dans les filiales de groupes étrangers au Portugal et en Suède respectivement.

Dans une étude consacrée à l’impact social de l’IDE dans les pays d’accueil, l’OCDE[48] (2008) a analysé les effets des prises de contrôle étrangères sur les salaires moyens pour deux économies émergentes (Brésil et Indonésie) et trois pays de l’OCDE (Allemagne, Portugal et Royaume-Uni). Il apparaît que les acquisitions par l’étranger d’entreprises locales permettent d’augmenter les salaires moyens dans les entreprises concernées, l’augmentation étant plus marquée les économies émergentes (11 % au Brésil, 19 % en Indonésie) que dans les pays développés (où il est compris entre 3 % et 8 %). Les résultats obtenus au niveau des salaires individuels à la suite de fusions-acquisitions montrent en outre que l’effet positif des IDE consiste davantage à offrir de meilleures possibilités d’emploi aux nouveaux recrutés qu’à offrir un meilleur salaire aux travailleurs restant en place dans des entreprises qui changent de propriétaire. Enfin, les entrées d’IDE sont susceptibles d’aggraver les inégalités de rémunération dans le pays d’accueil (notamment lorsqu’il s’agit d’un pays en développement), en poussant à la hausse les salaires relatifs des travailleurs qualifiés.

Effets indirects

Les effets indirects des IDE sur les salaires consistent en la répercussion des IDE sur les conditions salariales des entreprises locales, qui ne sont pas détenues par des actionnaires étrangers. Ils empruntent deux canaux de transmission différents :

- le premier est lié à la diffusion des progrès de productivité introduits par les multinationales vers les entreprises locales. En effet, selon H. Görg et D. Greenaway (2004)[49]

- les entreprises locales peuvent décider d’améliorer leur productivité en appliquant les processus de production et les méthodes de gestion des filiales étrangères

- les travailleurs qui passent d’une filiale de groupe étranger vers une entreprise locale peuvent faire bénéficier leur nouvel employeur de leur expérience accumulée dans la filiale de la multinationale étrangère

- les filiales étrangères peuvent demander à leurs fournisseurs locaux d’adopter leurs pratiques en termes de production ou de gestion (respect de normes de qualité par exemple)

- l’intensification de la concurrence consécutive à l’arrivée des filiales de groupes étrangers peut contraindre les entreprises locales à s’adapter le plus possible aux méthodes de production introduites par les multinationales

- le second tient aux effets de l’arrivée de filiales étrangères sur le marché du travail local :

- en premier lieu, les filiales de groupes étrangers vont mécaniquement augmenter la demande de travail, ce qui devrait exercer une pression à la hausse des salaires locaux

- en outre, si les filiales de groupes étrangers paient des salaires plus élevés que les entreprises locales, les travailleurs locaux vont préférer travailler dans filiales de multinationales, ce qui tendra à réduire l’offre de travail à l’attention des entreprises locales qui se verront contraintes de relever leurs salaires afin de rester attractives

Les études empiriques fournissent des résultats contrastés : si Aitken et al.[39] (1996) ne mettent pas évidence de retombées salariales positives de l’IDE sur les entreprises locales au Mexique et au Venezuela, il n’en est pas de même pour N. Driffield et S. Girma[50] (2003) pour le Royaume-Uni ou J.P. Poole[51] pour le Brésil. Selon l’étude de l’OCDE[48] (2008) menée sur l’Allemagne, le Royaume-Uni, le Portugal, le Brésil et l’Indonésie, il semble bien qu’il existe un effet indirect positif des IDE sur les salaires des entreprises locales, mais cet effet est d’une ampleur beaucoup plus limitée que l’effet direct sur les salaires dans les filiales des multinationales. En outre, cet effet direct découlerait bien plus des répercussions des IDE sur le marché du travail du pays d’accueil que de la diffusion aux entreprises locales de progrès de productivité.

Impact sur les conditions non salariales

Selon l'OCDE[52], « les conditions de travail non salariales ne s’améliorent pas nécessairement après une prise de contrôle étrangère ». Ainsi, les firmes multinationales ne semblent pas avoir tendance à exporter leurs conditions de travail autres que le salaire (telles que la formation, le temps de travail ou la stabilité de l’emploi) à l’étranger.

Au contraire, elles ont tendance à adopter les pratiques locales[53]. N. Bloom et al.[54] (2008) analysent, sur la base de données d’enquête sur les méthodes de management et de conciliation vie professionnelle-vie privée pour plus de 700 entreprises de taille moyenne en Allemagne, aux États-Unis, en France et au Royaume-Uni, dans quelle mesure les multinationales américaines exportent certaines pratiques vers leurs filiales en Europe. Ils établissent que si les multinationales américaines exportent leurs pratiques de management, elles n’exportent pas leurs pratiques en matière de conciliation vie professionnelle-vie privée. R. Freeman et al.[55] (2007) comparent les pratiques de travail dans les filiales locales et étrangères d’une entreprise américaine donnée dans différents pays et constatent eux aussi que les entreprises américaines adaptent dans une large mesure leurs pratiques à ce qui se fait dans le pays d’accueil. Cette faible propension des multinationales américaines à exporter leurs pratiques de travail serait dû au fait que:

- Premièrement, les conditions de travail sont soumises à des règles et normes sociales nationales. L’importante réglementation du marché du travail qui existe dans beaucoup de pays européens et le rôle majeur des syndicats dissuaderaient les multinationales américaines d’exporter en Europe leurs pratiques sociales.

- Deuxièmement, la faible propension des multinationales américaines à exporter leurs pratiques de travail pourrait être due à des considérations stratégiques. Ainsi, les filiales locales tournées vers le marché intérieur tendent à être beaucoup plus discrètes sur la gestion de leurs ressources humaines que les entreprises plus orientées vers l’exportation.

- Enfin, la faible propension des multinationales américaines à exporter leurs pratiques de travail pourrait tenir à un style de management qui leur est propre et ne serait donc pas représentative des multinationales d’autres pays. Néanmoins, dans un rapport publié en 2010[56], l'organisation non gouvernementale Human Rights Watch dénonce « les campagnes agressives menées par certaines firmes multinationales européennes pour empêcher leurs employés aux États-Unis de s'organiser et de négocier, en violation des normes internationales, voire souvent du droit du travail américain ». Parmi les pratiques identifiées comme autant de violations à la liberté d'association, le rapport cite le fait de contraindre les salariés à assister à des réunions pour écouter des harangues anti-syndicalistes tout en interdisant toute prise de parole en faveur des syndicats, de menacer les salariés de conséquences néfastes s'ils se constituent en syndicats, de menacer de remplacer définitivement les salariés qui exercent leur droit de grève, d'espionner les militants syndicaux, et même de licencier les salariés qui tentent de s'organiser au sein des entreprises. Ainsi, qu’elles soient d’origine américaine ou européenne, les multinationales ne semblent pas particulièrement désireuses d’améliorer les conditions de travail dans leurs filiales étrangères et préfèrent s’adapter, dans le meilleur des cas, aux législations du pays d’accueil.

Peu d'études sont disponibles sur la propension des multinationales à exporter leurs pratiques de travail vers les pays en développement. D’un côté, elles pourraient être d’autant moins incitées à le faire que la mise en application de la réglementation du travail et le rôle des syndicats tendent à être plus faibles dans les pays en développement. De l’autre, les consommateurs et les investisseurs des pays développés pourraient trouver inacceptables les pratiques sociales appliquées dans les filiales implantées dans les pays en développement, et exerceraient alors une pression sur les multinationales pour que celles-ci exportent leurs pratiques en matière de ressources humaines.

Sur l’environnement

M. Hübler et A. Keller (2010)[57] établissent que les effets des IDE sur la consommation d’énergie et la pollution peuvent être décomposés en 3 éléments :

- un effet d’échelle : dans la mesure où les IDE tendent à augmenter l’activité économique, la consommation d’énergie et la pollution qui lui sont liées tendent également à s’élever

- un effet de composition : les IDE auront un effet différent selon que les secteurs vers lesquels ils s’orientent sont plus ou moins polluants ou consommateurs d’énergie

- un effet technologique : les filiales créées par les IDE peuvent être plus ou moins polluantes ou consommatrices d’énergie que les entreprises locales du pays d’accueil des IDE

Les aspects les plus importants et les plus controversés des effets des IDE sur l’environnement sont relatifs à l’effet technologique. Deux théories s’affrontent en effet :

Les IDE comme vecteurs de diffusion de technologies plus propres

Les IDE peuvent permettre une diffusion efficace et plus rapide de technologies propres permettant ainsi une meilleure protection de l’environnement. L’OCDE[58] (2002) met en avant que les technologies qui sont transférées par les IDE sont généralement plus modernes et « plus propres » du point de vue environnemental, que celles qui sont localement disponibles. K. Gallagher et L. Zarsky (2007)[59] soutiennent que les IDE sont susceptibles d’avoir des effets positifs sur l’environnement du pays d’accueil pour 3 raisons. Ils permettent :

- un transfert de technologies plus propres (moins polluantes ou plus économes en ressources) comparées à celles disponibles initialement dans le pays d’accueil

- un bond technologique permettant au pays d’accueil d’accéder immédiatement aux technologies les plus propres

- une diffusion de ces technologies plus propres aux entreprises locales, que ces dernières soient des fournisseurs, des concurrents ou des clients des filiales créées par l’IDE.

Tous ces effets positifs sont possibles parce que :

- les firmes multinationales sont généralement plus avancées et dynamiques sur le plan technologique que les entreprises locales

- les firmes multinationales sont soumises à des normes environnementales plus strictes dans leur pays d’origine, en raison de la législation et de la pression des consommateurs ou d’organisations non gouvernementales comme l’ont montré B.S. Gentry (1999)[60] ou C. Kauffmann et C. Tebar Less (2010)[61]

- les firmes multinationales ont tendance à homogénéiser les normes environnementales pour l’ensemble de leurs processus productifs, où qu’ils soient localisés. L. Zarsky et K. Gallagher (2008)[62] mettent en avant qu’il serait en effet coûteux pour les multinationales de gérer des processus de production répondant à des normes environnementales différentes selon les pays

- enfin, N. Johnstone (2007)[63] établit que plus une entreprise est de grande taille et plus elle accorde d’attention à son empreinte environnementale, et les firmes multinationales ont justement tendance à être de grande taille

Des études empiriques semblent avoir mis en évidence cet effet positif des IDE sur l’environnement en Chine[64], ou dans différents pays du Sud dans le secteur de l'extraction minière[65]. Cet effet technologique est positif pour l'environnement local, surtout s'il s'accompagne de transferts durables de savoir-faire.

Les délocalisations des industries polluantes

Néanmoins, on peut citer des cas où les entreprises multinationales ont déplacé des installations polluantes de leur pays d’origine vers leurs filiales implantées à l’étranger (et notamment dans des pays en développement). Il semble ainsi que la disparité des réglementations environnementales entre les États-Unis et le Mexique ait favorisé certaines délocalisations. N. Mabey et R. McNally[66] (1999) estiment par exemple que l'absence de réglementation relative à la qualité de l'air a fortement encouragé la production de solvants au Mexique. H.J. Léonard[67] (1988) a montré que la production de produits chimiques dangereux, interdits ou fortement réglementés aux États-Unis, tels les pesticides, s'était fortement accrue au Mexique. Le même auteur indique que les travailleurs mexicains sont exposés à certaines substances chimiques nocives, telles les fibres d'amiante, auxquelles les travailleurs américains ne sont plus exposés.

Les pays désireux d’attirer les IDE sont également susceptibles de pratiquer un dumping environnemental en créant des « havres de pollution » (pollution havens en anglais). Jha et al.[68] (1999) notent qu'au Zimbabwe, le Mines and Minerals Act jouissait d'une force juridique supérieure à celle des autres lois, y compris les textes environnementaux, ce qui avait pour effet d'exempter le secteur minier du respect des normes environnementales de droit commun. Ils observent aussi qu'en Indonésie ou en Papouasie-Nouvelle-Guinée, l'exploitation minière n'était soumise à quasiment aucune réglementation. L'exploitation minière en Indonésie opérait sous le régime de contrats de concession, qui exemptaient généralement les entreprises du respect des normes environnementales existantes.

Dans ces conditions, les pays victimes des délocalisations seraient découragés de renforcer leurs normes environnementales, et pourraient même s'engager dans une « course au moins-disant » environnemental (race to the bottom en anglais) pour retrouver un avantage comparatif dans certaines productions industrielles. E. Neumayer (2001)[69] craint ainsi que les pays en développement n’établissent aucune norme environnementale, ou qu’ils ne légifèrent que sur des normes limitées, ou qu’ils ne veillent pas au respect de normes plus rigoureuses.

Études empiriques

Jusqu’à présent, les études empiriques ne fournissent guère de résultats permettant d’affirmer que les pays développés délocalisent de façon significative leurs industries polluantes vers les pays en développement. Ainsi, R. Repetto[70] (1995) a analysé les IDE des États-Unis en 1992. Il constate que la part des pays en développement et en transition dans ces flux est de 45 %, mais que leur part des IDE dans des industries polluantes (pétrole et gaz, produits chimiques et connexes, métallurgie) est bien inférieure : seuls 5 % des IDE reçus par les pays en développement concernent ces secteurs, contre 24 % des IDE destinés aux pays développés. Il semble donc que les pays développés délocalisent leurs industries polluantes principalement vers d'autres pays développés.

Ce résultat a été confirmé par J. Albrecht[71] (1998), qui a examiné les IDE entrants et sortants des États-Unis. Il montre que la croissance des IDE sortants est plus forte pour les industries « propres » que pour les industries polluantes. Il obtient le résultat inverse pour les IDE entrants aux États-Unis. En d'autres termes, les États-Unis semblent accueillir davantage d'industries polluantes qu'ils n'en délocalisent.

De même, G.S. Eskeland et A.E. Harrison[72] (2003) ont examiné si l’IDE dans les pays en développement était concentré sur des industries polluantes, analysant la situation du Mexique, du Venezuela, de la Côte-d'Ivoire et du Maroc durant les années 1980. Les deux premiers de ces pays reçoivent l'essentiel de leurs IDE des États-Unis, et les deux autres de la France. Ils n'ont trouvé aucun élément tendant à montrer que ces investissements privilégiaient les secteurs polluants. Ils ont vérifié leurs conclusions en estimant l'effet du coût de la réduction de la pollution sur les IDE des États-Unis à l'étranger de façon générale et ont constaté que les entreprises américaines, qui doivent engager les frais de lutte antipollution les plus élevés aux États-Unis, n'investissent pas plus à l'étranger que la moyenne.

Ces résultats sont justifiés par le fait que les coûts de mise en œuvre des normes environnementales apparaissent, le plus souvent, comme un déterminant assez secondaire des choix d'implantation des entreprises. Ainsi, A. Levinson[73] (1996) montre que les différences de normes environnementales entre pays n’affectent pas les décisions d’implantation des firmes multinationales. Selon cet auteur, en plus de 20 ans de recherche empiriques sur cette question, il n’a pas été possible de démontrer de façon convaincante que des normes environnementales strictes étaient à l’origine de délocalisations ou que des normes laxistes attiraient les IDE.

Néanmoins, les craintes de délocalisations des industries polluantes semblent bien avoir conduit à une certaine « paralysie réglementaire » (c’est-à-dire au refus des pouvoirs publics d'édicter des normes plus contraignantes, de crainte de nuire à la compétitivité nationale). Ainsi en 1992, la Commission européenne a présenté une proposition de taxation du dioxyde de carbone. Cette proposition était subordonnée à l'adoption de taxes similaires par les principaux partenaires commerciaux de l'Union européenne. Toutefois, les initiatives prises à cet effet, aux États-Unis, en Australie, ou au Japon, ont été combattues, avec succès, par les représentants des industriels qui ont soutenu que cette mesure nuirait à leur compétitivité par rapport aux pays ne prenant pas part à l'initiative (pays émergents notamment). En définitive, la proposition a été retirée.

En 1995, l'industrie britannique des peintures a obtenu l'abandon d'une loi qui l'aurait forcée à réduire ses émissions de composés organiques volatils, cause majeure du smog urbain et de problèmes respiratoires. Là encore, l'argument était que cette loi pénaliserait l'industrie par rapport à la concurrence internationale.

En mai 2003, la Commission européenne a déposé un premier projet visant à réglementer l'industrie chimique ; l'objectif de la réforme était de mettre en place un système complet d'enregistrement, d'évaluation et d'autorisation pour les substances chimiques, avec obligation pour les industriels de démontrer que leurs produits sont sûrs pour la santé humaine et pour l'environnement. Suite aux vives critiques des industriels allemands, français et britanniques, qui ont évoqué des surcoûts excessifs pour leur activité, et le risque de nombreuses suppressions d'emplois, le projet de la Commission a été profondément remanié. La Commission a également dû faire face à un lobbying intense des États-Unis, qui craignaient pour leurs exportations vers l'Union européenne. Un nouveau projet fut présenté à la fin de l'année 2003, avec un champ d'application et des objectifs plus restreints.

L’échec du sommet de Copenhague sur le réchauffement climatique qui s’est tenu du 7 au 18 décembre 2009 peut être interprété comme une manifestation supplémentaire de cette paralysie règlementaire inspirée par la crainte des délocalisations dans les pays développés, mais aussi par la volonté des pays en développement de poursuivre leur développement (y compris en attirant des industries polluantes).

Recommandations de politique économique dans le domaine des IDE

Dans le pays d’accueil

Comme le notent S. Globermann et V. Z. Chen[74] (2010), les mesures de politique économique ayant trait aux IDE s’attachent à deux objectifs principaux pour les pays d’accueil : le premier est de maximiser les bénéfices attendus des IDE tout en limitant le plus possible leurs inconvénients potentiels. Une fois créé cet environnement favorable, la question se pose de savoir comment attirer le plus possible d’IDE dans le pays. L’OCDE[58] (2002), souligne en effet que « les avantages nets de l’IDE ne sont pas automatiques ». Afin de tirer profit au maximum de l’implantation de filiales étrangères, cette organisation internationale recommande au pays d’accueil de mettre en œuvre trois types de mesures :

- améliorer le contexte macro-économique et institutionnel général

- créer un cadre règlementaire propice aux entrées d’IDE

- améliorer les infrastructures, la technologie et les compétences humaines.

Créer les conditions pour que les IDE soient profitables

Favoriser la diffusion à l'ensemble de l'économie des progrès liés aux IDE

Afin de bénéficier au maximum des avantages des IDE, les autorités publiques du pays d’accueil doivent avoir pour objectif d’améliorer la capacité d’absorption des progrès technologiques par les entreprises locales. Au moins trois mesures de politique économique peuvent être recommandées dans ce cadre :

- élever le niveau d’éducation et d’expertise technique de la population, et encourager les activités locales de recherche et de développement

- accroître le degré de concurrence afin d’inciter les entreprises locales à mettre en œuvre les innovations technologiques introduites par les filiales de groupes étrangers (même si une concurrence accrue conduit dans le même temps à réduire les bénéfices attendus de l’introduction de ces nouvelles techniques)

- inciter (voire obliger) les filiales des groupes étrangers à partager avec les entreprises locales leurs techniques de production ou de gestion. Ainsi, certains pays d’accueil n’autorisent une fusion-acquisition que si le groupe acquéreur s’engage à maintenir dans sa filiale le même niveau de dépenses de recherche et de développement. Les autorités doivent cependant veiller dans ce cas à ne pas dissuader les investisseurs potentiels par des mesures trop coercitives.

Mettre en place des restrictions aux IDE afin de préserver l’indépendance nationale

Même s’il est difficile de trouver dans la littérature économique beaucoup d’arguments permettant de défendre la mise en place de restrictions aux IDE entrants afin de préserver l’indépendance nationale, force est de constater que ces mesures sont adoptées par un très grand nombre de pays. Ainsi, les attaques terroristes du 11 septembre 2001 ont modifié la perception de nombreux hommes politiques américains concernant le rôle et les risques des IDE entrants. Certains membres du Congrès ont alors demandé la révision des lois et des politiques sur les IDE entrants aux États-Unis afin d’accroître la surveillance du gouvernement fédéral sur les IDE dans certains secteurs économiques considérés comme particulièrement sensibles pour la sécurité nationale. Ces secteurs sont les télécommunications, l’énergie, les services financiers, l’eau, les activités de transport, ainsi que les services d’infrastructures physiques ou virtuelles indispensables à la préservation de la défense nationale, la continuité du gouvernement, la prospérité économique et la qualité de vie aux États-Unis. Afin de mesurer l’importance des obstacles dressés par les pays d’accueil devant les IDE, l’OCDE[75],[76] (2003) (2010) calcule un indice mesurant l’ouverture des pays aux IDE basé sur l’identification de quatre grands types de restrictions :

- les limitations des prises de participation étrangères au capital

- les filtrages et autorisations administratives obligatoires

- les restrictions imposées à la gestion, à l’exploitation et aux mouvements de personnel entre les pays

- les autres restrictions aux opérations des filiales de groupes étrangers

Actualisé en 2010 et calculé sur près de cinquante pays, cet indice met en évidence que le pays le plus ouvert aux IDE entrants serait le Luxembourg, suivi des Pays-Bas et du Portugal. La France est classée au treizième rang, devant le Royaume-Uni (17e) ou les États-Unis (33e). Les pays qui dresseraient le plus d’obstacles devant les IDE entrants (parmi ceux pour lesquels l’indice a été calculé) seraient la Russie, l’Islande et la Chine.

Attirer les IDE

Plusieurs mesures de politique économique peuvent être recommandées afin de maximiser le volume d’IDE entrants :

- Établir et maintenir des systèmes légaux et règlementaires de protection des droits de propriété, créer des règles de fonctionnement des marchés transparentes et justes et minimiser les charges et autres conséquences négatives de la réglementation

- Mettre en œuvre des politiques macroéconomiques qui encouragent la croissance économique et réduisent l’inflation

- Investir dans les infrastructures de transport et de communication afin de diminuer les coûts de coordination et de gestion des transactions commerciales internationales

- Investir dans le système éducatif et les programmes de formation permanente afin d’améliorer la qualité de la main d’œuvre disponible

- Mettre en place un système d’incitations fiscales au bénéfice des investisseurs étrangers : il peut s’agir de réduire le taux d’imposition sur les bénéfices des sociétés ou de toute autre mesure permettant de procurer un avantage fiscal à l’investisseur. Ainsi, alors que le taux d’imposition sur les bénéfices des sociétés est pratiquement le même (en 2010) entre la France et la Belgique, la Belgique a mis en place tout un ensemble de mesures qui lui permet d’attirer un volume particulièrement important d’IDE (régime des holdings, intérêts notionnels fictifs calculés sur le montant des capitaux propres investis et déductibles des bénéfices imposables, etc.)[77]. Il faut veiller néanmoins à ce que la réduction des recettes fiscales ne conduise pas à la dégradation des services publics (éducation, formation, infrastructures de transport, etc.) dont la qualité est considérée comme un facteur déterminant d’implantation de filiales pour les entreprises multinationales. En outre, P. Artus[78] met en garde contre les effets négatifs possibles de ce type de mesure. Prenant l’exemple de l’Irlande, il montre que cette politique fiscale avantageuse a effectivement attiré les IDE, mais sans que cela se traduise par un surcroît significatif de capital productif dans le pays. Les groupes étrangers ont créé principalement des entités non productives afin d’y centraliser leurs profits (moins imposés qu’ailleurs). Ce faisant, ils ont augmenté les revenus en Irlande, sans y créer réellement de croissance et d’emploi. En raison de cette déconnexion entre IDE et investissements productifs (et donc, entre revenu et croissance), l’Irlande aurait alors souffert du « mal hollandais ». Le supplément de revenu aurait en effet augmenté la demande de services domestiques et de logements, ce qui se serait traduit par la hausse des prix relatifs des services et de l’immobilier, les rendant plus rentables que l’industrie et accélérant de facto la désindustrialisation de l’Irlande. En outre, il y aurait eu excès d’endettement et création de bulles sur les prix des actifs. P. Artus souligne cependant qu’une telle évolution n’a été possible que parce que l’Irlande était un petit pays (le supplément de recettes fiscales dû à l’implantation de groupes étrangers a permis de compenser la perte due à la baisse globale du taux d’imposition sur les bénéfices) en périphérie d’une Union monétaire (cette position périphérique rendant plus coûteuse l’installation d’activités productives exportatrices)

- Réduire (voire éliminer) les contraintes règlementaires s’appliquant aux investisseurs étrangers

- Offrir des subventions et autres aides financières aux investisseurs étrangers

- Promouvoir de façon active l’image du pays auprès des investisseurs potentiels en créant des agences de promotion des investissements. Dans certains cas, ces agences interviennent également pour faciliter les démarches administratives des investisseurs dans le pays d’accueil. En France, l'Agence française pour les investissements internationaux (AFII) a pour mission la promotion, la prospection et l’accueil des investissements internationaux en France.

Dans le pays investisseur

Les pouvoirs publics des pays investisseurs sont confrontés au dilemme suivant : comment éviter les délocalisations destructrices d’emplois sans entraver le nécessaire développement à l’international des groupes locaux ?

Encourager les IDE sortants

Même s’il relève d'une démarche privée, l'IDE peut faire l’objet d'un accompagnement public. Au début des années 1980 (et même 1970 pour les États-Unis), les pouvoirs publics des grands pays investisseurs ont pris conscience du rôle déterminant de l'IDE dans une stratégie de conquête de parts de marché. Il est apparu comme le principal moteur du développement international des entreprises, qu'il s'agisse de grands groupes ou de PME. De véritables politiques d'encouragement à l’IDE sortant ont alors été mises en place. Comme le mettent en évidence A.-M. Alcabas, E. Bourcieu et B. Valersteinas[79] (2000), le soutien public à l'investissement direct à l'étranger prend des formes diverses, à tous les stades de la démarche des entreprises.

- Dans la phase de prospection pour identifier le meilleur projet d’IDE, les pouvoirs publics peuvent fournir l'information sur toutes les facettes du risque-pays investissement (cadre économique, financier, juridique, fiscal, social et réglementaire dans le pays ciblé), l'aide à la recherche de partenaires locaux en vue d'une coopération industrielle, voire le financement d'études de faisabilité. Une assistance dans les démarches auprès des autorités du pays d'accueil est souvent offerte.

- Dès que le projet est identifié, le pays d'origine peut contribuer au financement de l'IDE par une prise de participation dans la filiale, un prêt direct aux entreprises ou un refinancement de leurs banques, une garantie aux banques finançant l'investissement ou encore des mécanismes fiscaux soulageant la trésorerie des entreprises pendant l'apport en fonds.

- Le dernier volet de cette politique d'appui est l'assurance de l'investissement. La garantie de l'investissement contre le risque politique reste le produit le plus couramment offert par les pays investisseurs, mais certaines entreprises ont également demandé à pouvoir bénéficier d’une garantie contre le risque commercial ou contre le risque de retournement de conjoncture.

Répondre aux inquiétudes suscitées par les délocalisations

F. Benaroya[80] (2005) précise que les délocalisations (offshoring en anglais) recouvrent deux phénomènes distincts :

- le premier est le transfert, par un IDE sortant, de tout ou partie de l’appareil productif afin de réimporter sur le territoire national l’essentiel des biens produits à moindre coût (la délocalisation a pour but de fournir les biens aux mêmes clients, et pas à de nouveaux clients)

- le second est le recours à la sous-traitance internationale (offshore outsourcing en anglais), qui correspond à un transfert d’une activité sans IDE : le donneur d’ordre confie à une entreprise située dans un autre pays la réalisation d’une tâche de service ou de production industrielle effectuée précédemment sur le territoire national.

Le débat sur les délocalisations est souvent particulièrement vif et oppose les tenants d’une politique conciliante avec les délocalisations à ceux qui envisagent de réprimer, voire de pénaliser, ce type de pratiques. Les autorités de la plupart des pays industrialisés soulignent cependant que les délocalisations s’inscrivent dans la division internationale du travail et participent au développement des pays émergents, tout en contribuant à l’essor d’activités à plus forte valeur ajoutée dans leur propre économie. Elles mettent en avant les effets potentiellement négatifs sur la compétitivité et l’accueil des investissements étrangers des mesures qui pénaliseraient spécifiquement les délocalisations. En conséquence, la montée en gamme et l’accompagnement social des restructurations constituent la réponse la plus fréquente aux délocalisations.

Mesure des IDE

Les données statistiques sur les IDE sont appréhendées au niveau de la balance des paiements et de la position extérieure d’un pays. Elles sont établies selon la norme internationale fixée par la 4ème édition de la Définition de référence des investissements directs internationaux de l’OCDE[5] (2008), cohérente avec les concepts et définitions de la 6ème édition (2009) du Manuel de la balance des paiements du FMI[81].

Principaux concepts des statistiques d’IDE

Selon l’OCDE, l’IDE « est un type d’investissement transnational effectué par le résident d’une économie (« l’investisseur direct ») afin d’établir un intérêt durable dans une entreprise (« l’entreprise d’investissement direct ») qui est résidente d’une autre économie que celle de l’investisseur direct. ». Par convention, « l’existence d’un « intérêt durable » est établie dès lors que l’investisseur direct détient au moins 10 % des droits de vote de l’entreprise d’investissement direct ». Ce seuil de 10 % est une convention statistique et est à ce titre discutable : dans certains cas, la détention de 10 % des droits de vote ne permet pas d’exercer une influence sensible sur la gestion de l’entreprise, et inversement, un investisseur direct peut détenir moins de 10 % des droits de vote tout en exerçant une influence importante sur la gestion. Il n’en reste pas moins que l’OCDE n’autorise aucune souplesse dans l’application du seuil de 10 %, cette stricte application étant recommandée par souci de cohérence statistique entre les pays.

Pour l’OCDE, la notion d’IDE recouvre à la fois l’opération de prise de participation initiale permettant d’atteindre le seuil de 10 % et toutes les opérations financières et positions ultérieures entre l’investisseur direct et l’entreprise d’investissement direct ou entre entreprises sœurs (sociétés sans participation directe entre elles supérieure à 10 %, mais détenues, directement ou non, par une maison-mère commune), dotées ou non de la personnalité morale.

Les statistiques d’IDE sont composées :

- Des flux financiers d’IDE qui retracent les entrées et sorties nettes d’IDE pour une période donnée en présentant séparément les IDE sortants (acquisitions diminuées des cessions/remboursements) et les IDE entrants (acquisitions diminuées des cessions/remboursements) par instrument (titres de participation, prêts)

- Des positions (ou stocks) d’IDE qui fournissent des informations, ventilées par instrument (titres de participation, prêts) sur l’encours total, à une date de référence donnée, des investissements réalisés à l’étranger ou reçus de l’étranger

- Des revenus d’IDE qui résultent:

- 1) des titres de participation : il s’agit essentiellement des bénéfices dégagés par l’entreprise durant la période de référence et correspondant à des distributions (dividendes) ainsi qu’à des bénéfices non distribués qui sont traités comme des bénéfices réinvestis dans ladite entreprise ; et

- 2) des prêts (intérêts de crédits interentreprises, de crédits commerciaux et autres formes de prêts).

Les revenus d’IDE servent à analyser leur productivité et permettent de calculer le taux de rendement des fonds investis.

Les flux et les stocks d’IDE regroupent essentiellement trois types de financement transfrontaliers :

- L’acquisition ou la cession de titres de participation;

- Le réinvestissement de bénéfices non distribués sous forme de dividendes (ou bénéfices réinvestis) ; et

- Les prêts interentreprises (sommes à verser et à recevoir, crédits, titres d’emprunt).

La variation des stocks d’IDE entre deux périodes successives correspond non seulement aux flux de transactions enregistrés durant l’intervalle, mais aussi aux fluctuations des taux de change[82], des cours des titres[83] et des volumes[84].

Particularités des statistiques d’IDE

Conventions de signe

Les statistiques d’IDE étant issues des balances des paiements et de la position extérieure des pays, elles sont parfois diffusées selon les conventions de signe propres à ces comptes :

- Les flux financiers d’IDE sont un des éléments du compte financier de la balance des paiements. Dans ce cadre, les sorties de fonds sont signalées par un signe négatif et les entrées de fonds par un signe positif. En conséquence :

- Une augmentation des IDE sortants est signée négativement alors que leur diminution est signée positivement

- Une augmentation des IDE entrants est signée positivement alors que leur diminution est signée négativement

- Les stocks d’IDE proviennent de la position extérieure d’un pays où par convention, les avoirs à l’étranger (et donc les stocks d’IDE sortants) sont signés positivement alors que les engagements vis-à-vis de l’étranger (et donc les stocks d’IDE entrants) sont signés négativement

- Les revenus d’IDE sont inclus dans la rubrique Revenus du compte de transaction courante de la balance des paiements. Les revenus d’IDE sortants y figurent en recettes (signe positif) alors que les revenus d’IDE entrants correspondent à des dépenses (signe négatif).

L’analyse des statistiques d’IDE suppose donc d’avoir identifié au préalable la convention de signe utilisée pour leur présentation.

Valorisation des IDE

L’OCDE[5] recommande d’évaluer les flux et les positions d’IDE en valeur de marché. Alors que cela peut être relativement simple pour les flux et pour les stocks d’IDE dans des sociétés dont les actions sont cotées sur un marché boursier organisé, c’est beaucoup moins le cas pour des actions non cotées. Dans ce cas, il convient d’estimer la valeur de marché à partir de données fournies par ces sociétés non cotées.

Tout en recommandant de recourir à la valeur de marché, l’OCDE reconnaît que, dans la pratique, la valeur des positions (stocks) et opérations d’IDE est souvent calculée sur la base de la valeur comptable inscrite au bilan des entreprises d’investissement direct. « Cette situation s’explique par le fait que, dans beaucoup de pays, les valeurs inscrites au bilan des entreprises (…) peuvent représenter la seule source d’information disponible à des fins d’évaluation, en particulier pour le calcul de la valeur des actions non cotées. »

En conséquence, trois types de valorisation distincts sont possibles pour les stocks d’IDE, et il convient de déterminer quel est celui qui est utilisé, notamment lors de comparaisons internationales des statistiques d’IDE, compte tenu des différences parfois significatives qui peuvent exister entre ces différents modes de valorisation. Les stocks d’IDE peuvent être exprimés en :

- Valeur comptable : les encours d’IDE en titres cotés et non cotés sont calculés à partir de la valeur comptable des fonds propres enregistrés au passif des bilans des filiales détenues

- Valeur mixte : les encours d’IDE en titres cotés sont calculés en valeur de marché alors que ceux en titres non cotés sont exprimés en valeur comptable

- Valeur de marché : l’ensemble des encours d’IDE (en titres cotés et non cotés) est estimé en valeur de marché.

Ventilation géographique

En application des recommandations de l’OCDE et du FMI, les ventilations géographiques des statistiques d’IDE sont établies sur la base du premier pays de contrepartie (ou pays de contrepartie immédiate). Comme le précise l’OCDE[5] néanmoins, « les entreprises multinationales ont de plus en plus souvent recours à des structures complexes pour financer leurs investissements transnationaux. Il est désormais courant que les fonds transitent par des entités intermédiaires de nature diverse. Ces pratiques faussent l’analyse de l’origine et de la destination [de l’IDE] et peuvent conduire à des résultats statistiques et analytiques erronés si les données sont exclusivement enregistrées sur la base de la contrepartie immédiate ». C’est pourquoi l’OCDE introduit les concepts de pays d’accueil et de pays investisseurs ultimes. Cependant, l’OCDE, tenant compte de difficultés aussi bien conceptuelles que pratiques, recommande aux pays de fournir, de façon facultative, une ventilation géographique établie sur la base du pays investisseur ultime pour les seuls stocks d’IDE entrants. La Banque de France diffuse cette ventilation complémentaire dans une note annuelle consacrée aux stocks d’IDE étrangers en France[85].

Ventilation par activité économique

En théorie, les statistiques d’IDE pourraient être ventilées selon l’activité économique de l’investisseur ou de la filiale investie. En pratique néanmoins, l’OCDE recommande de toujours se référer à l’activité de la filiale investie (et non à celle de l’investisseur). Cette recommandation n’est cependant pas toujours parfaitement respectée. En effet, l’information la plus aisément disponible est relative à l’activité des entités résidentes, c’est-à-dire à celle de la filiale investie pour les IDE entrants et à celle de l’investisseur pour les IDE sortants. En outre, une partie croissante des IDE sont initiés, reçus ou transitent par des entités spécialisées dont l’activité économique correspond à celle de « management de holding ». Dans un grand nombre de pays, les holdings représentent près de la moitié du total des IDE aussi bien entrants que sortants.

Avantages et limites des statistiques d’IDE

Une mesure standardisée permettant les comparaisons internationales

Avec sa Définition de référence des investissements directs internationaux, l’OCDE établit :

- Un standard unique pour les statisticiens internationaux et les utilisateurs de statistiques d’IDE, parfaitement cohérent avec les concepts et définitions du Manuel de balance des paiements du FMI ainsi qu’avec les définitions générales et le cadre comptable du Système de Comptabilité Nationale

- Une norme internationale qui sert de base pour effectuer des comparaisons internationales et pour mettre en évidence les dérogations nationales aux règles d’enregistrement des IDE susceptibles de fausser ces mêmes comparaisons.

D’après l’OCDE[5], « depuis la publication de la première version de la Définition de référence, les pays qui établissent des statistiques ont fait des progrès considérables sur le plan de la révision de leurs systèmes de mesure de l’IDE pour les rendre plus conformes aux exigences et définitions de la Définition de référence. »

Des difficultés d’interprétation croissantes

La complexité accrue des circuits de financement et de règlement entre affiliés se traduit par des difficultés croissantes dans l’enregistrement et l’interprétation des statistiques d’IDE. La création d’entités à vocation spéciales (EVS ou SPE en anglais pour Special Purpose Entities), souvent constituées pour des motivations fiscales et spécialisées dans le financement ou la centralisation de trésorerie au sein des groupes, affectent à la fois :

- le financement des opérations d’IDE : des EVS sont créées par les firmes multinationales pour y loger les financements nécessaires aux autres entités du groupe, par l’émission de titres sur les marchés internationaux ou d’emprunts auprès du système bancaire. Ces structures sont généralement implantées dans des pays se caractérisant par une fiscalité avantageuse, qui sont souvent différents de ceux dans lesquels s’effectuent réellement les IDE. Les fonds passent alors des pays où ils sont collectés vers les pays où ils sont utilisés, en transitant par les pays de localisation des EVS. Tous ces transferts de fonds sont enregistrés en IDE ;

- et le règlement des opérations d’IDE : une acquisition effectuée entre deux pays donnés peut être à l’origine de règlements réalisés par et/ou au profit des centres de trésorerie implantés dans des pays tiers. Cette déconnexion entre la transaction effective et le flux de règlement est d’autant plus importante que le degré d’intégration économique et financière à l’échelle régionale ou internationale est élevé.

Les conséquences de l’existence de ces EVS conduit à :

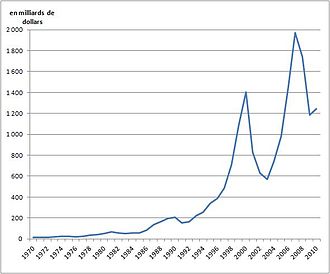

- Multiplier de façon inopportune le nombre de transactions enregistrées dans les statistiques d’IDE, et ce faisant, à surestimer leur montant, du fait de l’enregistrement de tous les flux financiers transfrontaliers (de prêts et/ou de trésorerie) intra-groupes